Trinkwasser ist ein knappes Gut, um das eine wachsende Zahl von Menschen konkurriert. Zudem werden für die Erzeugung von Nahrungsmitteln große Wassermengen verbraucht. Etwa eine Milliarde Menschen hat keinen Zugang zu sauberem Trinkwasser. 2,6 Milliarden Menschen müssen ohne Abwasserentsorgung auskommen. Und in den entwickelten Industrieländern ist die Infrastruktur für die Wasserversorgung veraltet und ineffizient.

Für Unternehmen, die Trink- und Abwassersysteme herstellen und Technologien entwickeln, mit denen Wasser optimal genutzt werden kann, gibt es also einen riesigen Markt. Wasserfonds sind offene Fonds, die weltweit in die Aktien solcher Unternehmen investieren. Beispielsweise in Filter-, Pumpen- und Ventilhersteller, Versorgungsunternehmen und Firmen, die sich mit der Aufbereitung von Abwasser befassen. Viele der Unternehmen haben ihren Sitz in den USA. Entsprechend hoch ist deren Länderanteil in den meisten Fonds.

Wasserfonds sind nicht unbedingt ökologisch-ethische Geldanlagen (siehe auch Ökofonds). Es gibt Fonds, die nach solchen Kriterien anlegen, andere wiederum machen das nicht (siehe Tabelle unten).

Rendite von Wasserfonds

Mit Wasserfonds ist die Hoffnung verknüpft, dass die Branche wegen ihrer existenziellen Bedeutung schneller wächst als andere und dass sich das in den Aktienkursen niederschlägt. Empirisch lässt sich aber kein positiver Zusammenhang zwischen Wachstum und Aktienrenditen nachweisen. Insofern sollten sich Anleger nicht von wohlklingenden Expansionsgeschichten einwickeln lassen und nicht davon ausgehen, dass die Erträge in den Himmel wachsen. Unter dem Strich haben sich Wasserfonds in den vergangenen fünf Jahren ganz passabel geschlagen. Die besten schnitten etwas besser ab als ETF auf den Weltaktienindex MSCI World, die etwa 9,15, Prozent Rendite pro Jahr abwarfen (Stand: 31. August 2020).

Die folgende Tabelle zeigt die Fonds, die seit mindestens fünf Jahren auf dem Markt sind. Zur Spitzengruppe bei der Wertentwicklung zählt auch ein ETF. Wer Wert auf ökologisch-ethische Kriterien bei der Aktienauswahl legt, muss sich bei den aktiv gemanagten Fonds umsehen. Die sind allerdings deutlich teurer als ETF. Die jährlichen Kosten rangieren zwischen 1,5 und 3 Prozent. Im Schnitt liegen sie laut der Ratingagentur Scope deutlich über 2 Prozent.

Der älteste und größte unter den Wasserfonds ist der Pictet-Water, den die Fondsgesellschaft im Jahr 2000 auflegte. Wegen des hohen Vermögens von fast viereinhalb Milliarden Euro, das der Fonds mittlerweile verwaltet, fällt es dem Management zunehmend schwer, die Anlagestrategie umzusetzen. Für neue Anleger ist der Pictet-Water nach Angaben der Ratingageentur Scope deswegen teilweise begrenzt. Die Branche spricht von einem sogenannten Soft Close.

Wasserfonds im Vergleich: Bei der Rendite ist ein ETF in der Spitzengruppe

Quelle: Scope, Stand: September 2020.

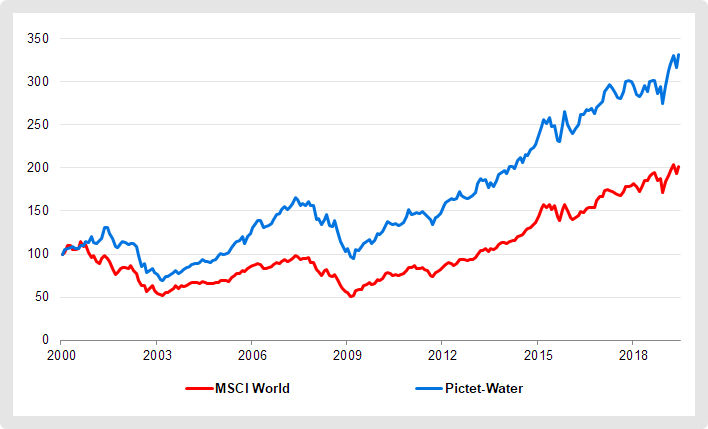

Über einen Zeitraum von fast 20 Jahren schnitten gute Wasserfonds besser ab als der MSCI World Index. Mit letzterem haben wir den Pictet-Water verglichen.

Der Wasserfonds Pictet-Water im Vergleich zum MSCI World (in Indexpunkten)

*Quellen: MSCI, Pictet, Fairvalue-Berechnungen, Stand: Juli 2019.

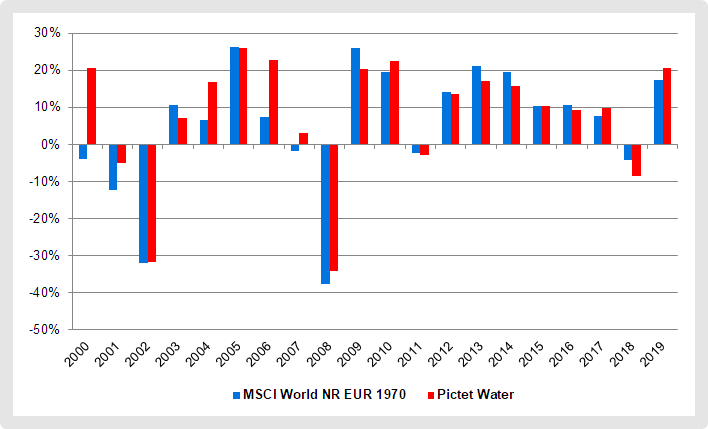

Die höhere Rendite resultiert allerdings aus wenigen Jahren, in denen der Pictet-Water deutlich bessere Ergebnisse erzielte als der Weltaktienmarkt. 2000, 2004 und 2006 waren Jahren mit hervorragenden Renditen, die sich in dann aber nicht mehr wiederholten (siehe Grafik). Seit 2010 liegen die besten Wasserfonds hinter dem MSCI World zurück.

Jahresrenditen des Wasserfonds Pictet-Water im Vergleich zum MSCI World (in %, 2019 bis Juni)

*Quellen: MSCI, Pictet, Fairvalue-Berechnungen, Stand: Juli 2019.

Sicherheit von Wasserfonds

Wasserfonds sind Branchenfonds. Und die können stärker schwanken als Fonds, die ihre Anlagen breiter streuen. Das ist etwa dann der Fall, wenn die Branche unter Druck gerät oder bei Anlegern aus der Mode kommt (siehe Aktienfonds). Beispielsweise können Regierungen mit gesetzlichen Regulierungen zum Nachteil der Unternehmen in den Markt eingreifen.

Bislang bewegten sich Wasserfonds gemessen am Pictet-Water relativ nah am MSCI World. Die durchschnittlichen Wertschwankungen waren in den vergangenen 20 Jahren ähnlich hoch. Die zeitweisen maximalen Wertverluste fielen dagegen geringer aus. Während der Pictet-Water in der Finanzkrise von 2008 gut 40 Prozent an Wert verlor, büßte der MSCI World rund 55 Prozent ein. Alle Vergleichsdaten können Sie als PDF herunterladen: Wasserfonds Pictet-Water versus MSCI World.

Flexibilität von Wasserfonds

Wasserfonds können börsentäglich ge- und verkauft werden. Sie können viel Geld sparen, wenn Sie ihre Wertpapiergeschäfte über eine günstige Direktbank oder einen Online-Broker abwickeln. Für Anleger mit weniger Börsenerfahrung empfehlen wir das Wertpapierdepot der ING*. Eine Alternative ist die Consorsbank*. Erfahrene Anleger, die viel handeln, sind bei Smartbroker* richtig. Details zu diesen Anbietern und weitere Empfehlungen finden Sie in unserem Depot-Vergleich.

Falls Sie noch keine Erfahrung mit dem Handel von Fonds, Aktien und ETF über Online-Broker haben, schauen Sie sich unsere Videoanleitung an. Darin zeigen wir mit einem echten Depot, wie Sie online ETF kaufen können. Zum Video

Wasserfonds im Portfolio

Fast alle Anleger machen den Fehler, einzelne Finanzprodukte in den Mittelpunkt ihrer Strategie zu stellen. Ob ein einzelner Fonds künftig besser sein wird als ein anderer, ist aber kaum vorhersehbar. Langfristig erfolgreiche Geldanlage dreht sich um die Frage, welche Anlageklassen und Finanzprodukte zusammen ein robustes Portfolio ergeben. Es geht um das Zusammenspiel der einzelnen Portfolio-Komponenten, die sich möglichst unabhängig voneinander entwickeln sollten. Dadurch steigt die Chance, in guten wie in schlechten Zeiten solide Anlageergebnisse zu erzielen

Fairvalue hat ETF-Portfolios aus verschiedenen Anlageklassen getestet. Unserem Portfolio, das aus acht gleichgewichteten Komponenten besteht, haben wir den Wasserfonds Pictet-Water beigemischt. Die Kennzahlen dieses Portfolios waren durch die Bank schlechter als die des Portfolios ohne Wasserfonds: Die Rendite sank, gleichzeitig stiegen die Volatilität und der maximale Wertverlust. Ursache ist unter anderem die hohe Korrelation des Wasserfonds mit dem Weltaktienmarkt.

Alle Ergebnisse dieses Portfolio-Vergleichs haben wir in einem PDF-Dokument zusammengefasst: Portfolio mit und ohne Wasserfonds.

Wie Sie ein fast unschlagbares ETF-Portfolio zusammenstellen, lesen Sie in unserem Ratgeber ETF-Portfolio.