Vermögensverwalter und Fondsanbieter können Aktienanlegern nichts versprechen. Welche Renditen sich in der Zukunft an der Börse erzielen lassen, ist ungewiss. Um Sparern die Angst vor Aktien zu nehmen, führt die Finanzindustrie aber immer wieder eine historische Tatsache ins Feld: Wer in der Vergangenheit langfristig und gut diversifiziert in Aktien investierte, erlitt am Ende keinen Verlust.

Zwischen 1970 und Mai 2020 erzielten Anleger, die in den MSCI World Index investierten, über alle 15 Jahreszeiträume im Schnitt eine nominale Rendite von 8 Prozent pro Jahr. Im schlechtesten Fall gingen sie mit einem Plus von jährlich 1,5 Prozent nach Hause. Geld verlor über anderthalb Jahrzehnte niemand.

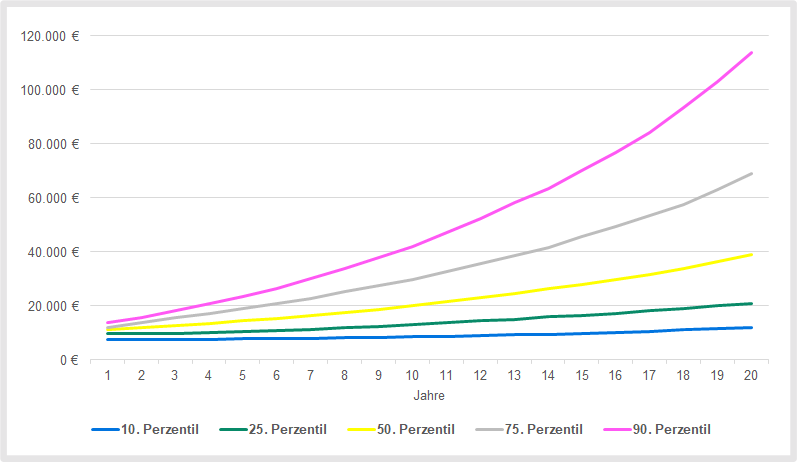

Monte-Carlo-Simulation des MSCI World

Doch wie sieht die Zukunft aus? Können sich Anleger auf historische Daten verlassen? Werden sie auch künftig nach 15 Jahren im Plus liegen, wenn sie mit einem börsengehandelten Indexfonds (ETF) auf den MSCI World setzen? Eindeutig lassen sich diese Fragen nicht beantworten. Aber mit Hilfe von sogenannten Monte-Carlo-Simulationen kann man berechnen, mit welcher Wahrscheinlichkeit Investoren in der Zukunft bestimmte Renditen erzielen werden. Auch über Verlustrisiken geben solche Simulationen Auskunft.

Fairvalue hat die Renditen und Risiken von ETF auf den MSCI World simuliert. Bei dieser Monte-Carlo-Simulation wurden mit einem Computerprogramm nach dem Zufallsprinzip 10.000 Kursverläufe für die kommenden 20 Jahre erzeugt. Grundlage waren die historischen Jahresrenditen seit 1970.

Die Kursverläufe ordnet die Software vom besten bis zum schlechtesten Fall und fasst sie in sogenannten Perzentilen zusammen. Das 50. Perzentil, der sogenannte Median, ist der Mittelwert. 50 Prozent der Fälle waren gleich oder schlechter (besser) als dieser Wert. Wie Monte-Carlo-Simulationen genau funktionieren

Die Ergebnisse zeigen, dass die Vergangenheit zwar ein ganz guter Indikator, aber eben nicht hundertprozentig verlässlich ist. Die Wahrscheinlichkeit, in den kommenden 15 Jahren mit einem MSCI-World-ETF eine Rendite größer oder gleich null zu erzielen, beträgt knapp 90 Prozent (siehe Tabelle). Andersherum: Mit einer Restwahrscheinlichkeit von gut 10 Prozent werden Anleger einen Verlust erleiden.

Mit zunehmender Anlagedauer steigt die Wahrscheinlichkeit, am Ende einen Gewinn zu erwirtschaften. Gleichzeitig sinkt aber die Chance auf sehr hohe Renditen (letzte Zeile).

Lang- und kurzfristige Renditen

Diesen Zusammenhang verdeutlicht auch die nächste Tabelle. Sie zeigt die erwarteten Renditen für verschiedene Anlagezeiträume und Perzentile. Das 90. Perzentil beispielsweise repräsentiert sehr hohe Renditen, die aber nur selten erzielt werden. Mit einer Wahrscheinlichkeit von 90 Prozent liegen die künftigen Renditen unter den angegebenen Werten. In zehn Prozent der Fälle darüber.

Im 90., 75. und 50. Perzentil nehmen die durchschnittlichen Renditen pro Jahr mit zunehmender Anlagedauer ab, während sie in den „schlechten“ Fällen (10. Und 25. Perzentil) steigen.

Die Renditedifferenz zwischen den sehr guten und den schlechten Kursverläufen des MSCI World nimmt mit der Zeit immer weiter ab. Dennoch bleiben die möglichen Unterschiede gewaltig. Anleger können nach 20 Jahren mit einer jährlichen Durchschnittsrendite von 0,95 Prozent und weniger dastehen oder mit fast 13 Prozent und mehr. Allerdings ist die Eintrittswahrscheinlichkeit von solchen Extremwerten gering.

MSCI-World-ETF: Simulation möglicher Verluste

Die Monte-Carlo-Simulation zeigt auch Verlustrisiken von MSCI-World-ETF. Bei einer Anlagedauer von 20 Jahren beträgt die Wahrscheinlichkeit fast 42 Prozent, dass Anleger zeitweise 15 Prozent des ursprünglich angelegten Kapitals oder mehr verlieren. Es ist aber nicht sehr wahrscheinlich am Ende einer 20jährigen Anlageperiode mit einem derartigen Verlust dazustehen. Ein solches Szenario traf in der Simulation lediglich in 5 von 100 Fällen ein.

Weitere Wahrscheinlichkeiten für Verluste in unterschiedlicher Höhe während und am Ende der Anlagephase zeigt die nächste Tabelle. Wichtig: Die Angaben beziehen sich immer auf das zu Beginn investierte Kapital.

Szenarien für eine Anlage von 10.000 Euro

Wie sich eine Investition in einen MSCI-World-ETF in Höhe von 10.000 Euro entwickeln könnte, zeigt die folgende Grafik. Im Schnitt (50. Perzentil) ist fast eine Vervierfachung des Kapitals auf knapp 39.000 Euro drin. Mit einer Wahrscheinlichkeit von 75 Prozent erreichen Anleger mindestens einen Endwert von knapp 21.000 Euro.

Die nächste Tabelle fasst die wichtigsten Daten noch einmal zusammen. Sie enthält neben den nominalen auch die realen Renditen und Endwerte. Real bedeutet: nach Abzug der Inflation. Für diese Berechnungen haben wir eine durchschnittliche Teuerungsrate von 2 Prozent pro Jahr angenommen.

Fairvalue-Empfehlungen

Auch langfristig gibt es keine Garantie für einen positiven Ertrag am Weltaktienmarkt, zeigt unsere Monte-Carlo-Simulation. Wer 15 bis 20 Jahre lang mit einem ETF in den MSCI World investiert, muss damit rechnen, am Ende des Anlagezeitraumes mit einem Verlust dazustehen.

Allerdings ist dieses Risiko gering. Es lässt sich weiter senken, wenn Anleger ihr Portfolio mit zusätzlichen Anlageklassen wie Gold und Schwellenländeranleihen diversifizieren. Wie Sie dabei am Besten vorgehen, erklärt unser Ratgeber ETF-Portfolio.

Weitere Rendite-Simulationen mit MSCI-World-ETF finden Sie in unseren Analysen ETF-Sparplan und ETF-Entnahmeplan.